20.12.2016 Рынок коммерческих дата-центров Уральского федерального округа 2016 - 2017

Агентство маркетинговых коммуникаций «Медиа Грус» провело масштабное исследование рынка коммерческих дата-центров Урала, целью которого являлось составление полноценной картины, дающей представление о нынешних и потенциальных пользователях услуг вышеупомянутых комплексов.

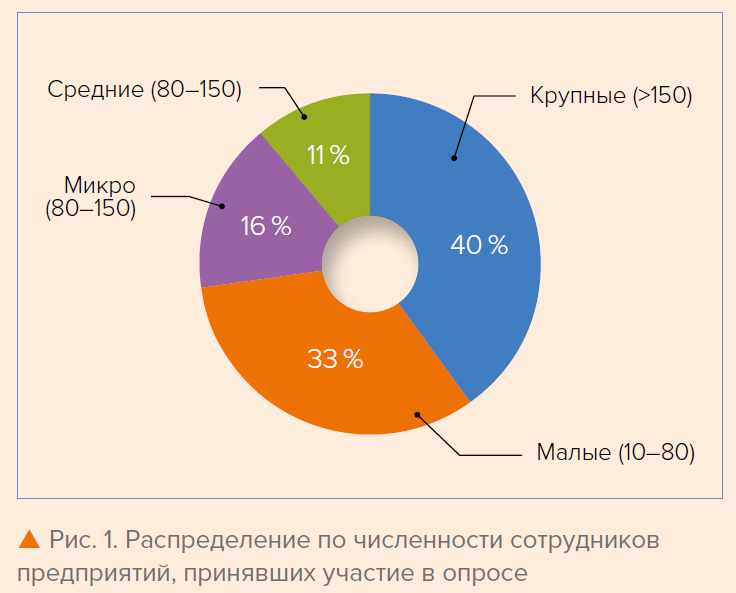

Размер компаний

В исследовании приняли участие различные компании Уральского федерального округа (УФО), среди которых были крупные предприятия (штат сотрудников — от 150 человек), малые и даже микропредприятия, в которых работают до 10 человек (рис. 1).

Географическоерасположениеопрошенных компаний

География опроса охватила как крупные города региона, так и небольшие, численностью до 100 000 человек. Это позволило составить представление об особенностях портрета пользователей в зависимости от размера населенного пункта и его географического расположения (табл. 1)

|

|

Таблица 1. Распределение городов, принявших участие в опросе |

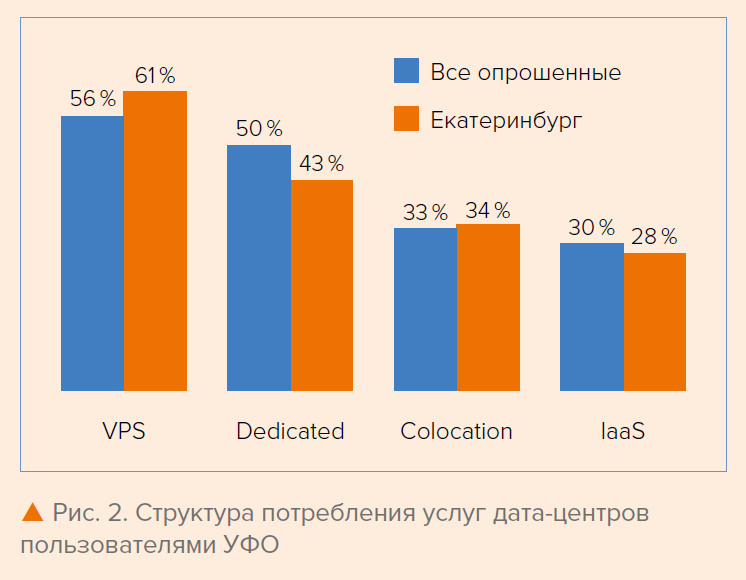

Интенсивность потребления основных и дополнительных услуг

При оценке интенсивности потребления основных услуг КЦОДов в целом по региону было определено: VPS-сервисы используют 56 % ответивших; Dedicated — 50 % респондентов; Colocation — 33 %; IaaS — 30 %. Но в Екатеринбурге, например, эти показатели отличаются: использование VPS выше на 5 %, а dedicated — ниже на 7 %. Индивидуальную картину мы получили и по другим городам (рис. 2). Если говорить о средних показателях, то чаще всего компания использует не более одного сервиса. Среди дополнительных услуг самыми популярными являются следующие: аренда домена (69 %), хостинг (55 %), администрирование

серверов (45 %). Дополнительные сервисы чаще приобретаются пакетом по две-три штуки. Арендуют пользователи в основном от одного до пяти серверов.

|

|

|

Профили пользователей в зависимости от сферы деятельности

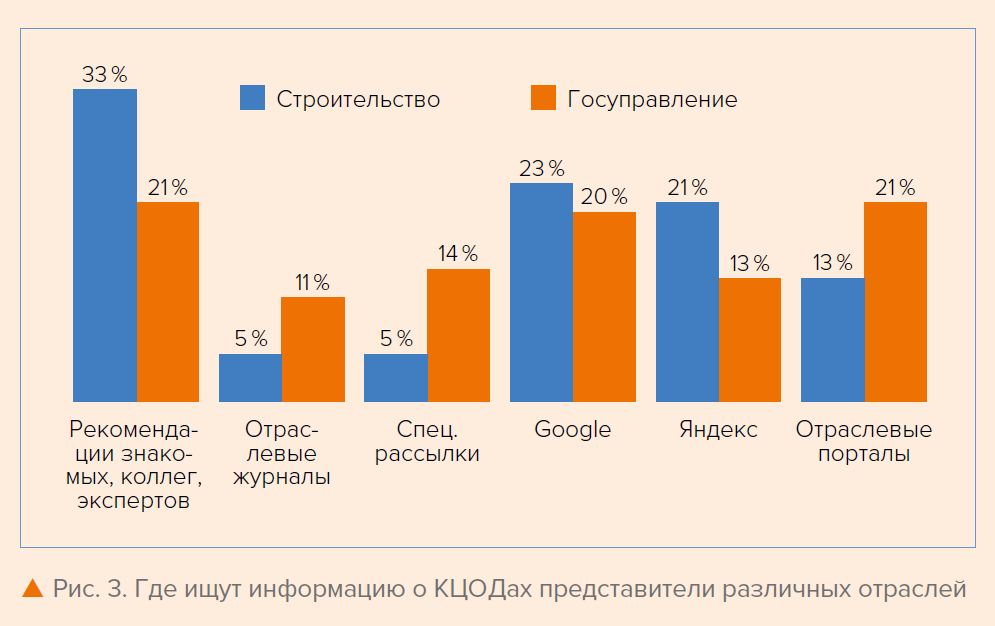

В рамках опроса также были изучены профили клиентов КЦОДов в зависимости от их сферы деятельности. В опросе приняли участие представители всех ключевых отраслей экономики: производственные, финансовые, ИТ-компании и др. (табл. 2). В частности, удалось выяснить, какой канал взаимодействия с аудиторией

наиболее эффективен в зависимости от той или иной сферы деятельности. Так, например, представители строительной отрасли ищут поставщика услуг КЦОДа в первую очередь с по мощью рекомендаций экспертов, знакомых, коллег. И лишь в редких случаях они ищут информацию в отраслевых изданиях или обращают внимание на тематические рассылки, приходящие по электронной почте. А вот представители сферы госуправления практически в равной степени используют для поиска КЦОДа рекомендации, ресурсы Google, а также соответствующие материалы на отраслевых интернет-порталах (рис. 3).

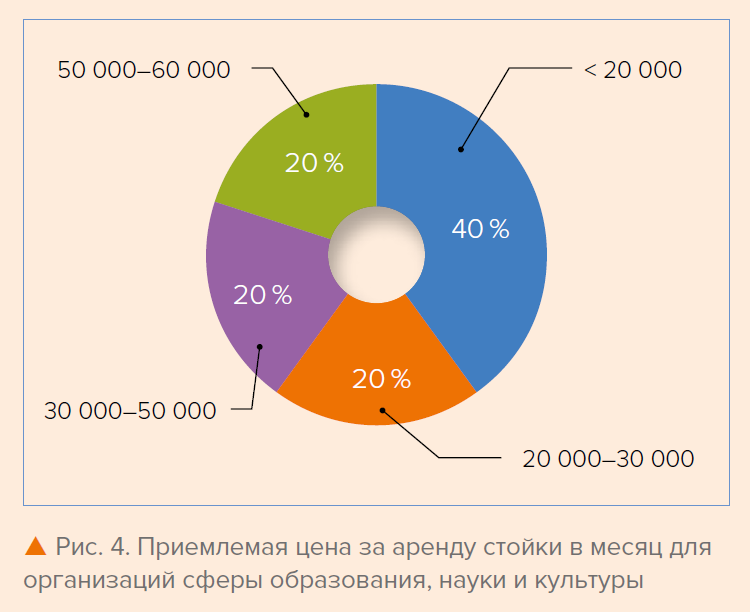

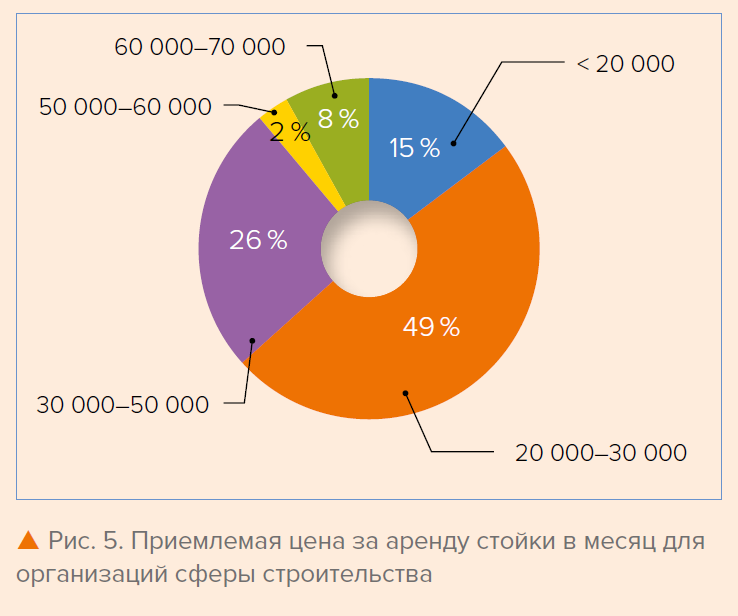

Также респондентам были заданы вопросы о том, какого уровня цены на все основные услуги КЦОДа им кажутся приемлемыми, заниженными или завышенными. Ответы разнились в зависимости от сферы деятельности организации. Например, говоря об оптимальном уровне цен на colocation за одну стойку,

самые низкие цифры озвучили пользователи, работающие в сфере образования, науки и культуры: 40 % из них объявили приемлемой цену до 20 000 руб. в месяц (рис. 4). Это вполне логично, поскольку бюджеты на ИТ-обеспечение для данного типа организаций в большинстве случаев невелики. А вот клиенты из сферы строительства ориентируются на более высокий уровень цен: 49 % этой аудитории считают приемлемой цену 20 000–30 000 руб. в месяц, еще 26 % — 30 000–50 000 руб. в месяц (рис. 5).

|

|

|

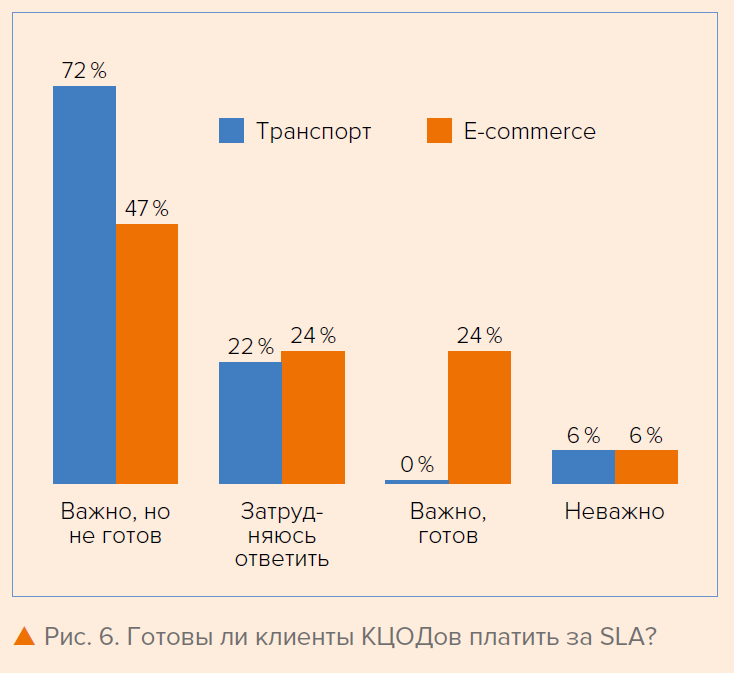

Был также задан вопрос о важности наличия SLA. Мнения клиентов из разных отраслей были весьма отличны друг от друга (рис. 6).

|

|

Таблица 4. Наиболее важные факторы при выборе дата-центра |

Проблемыс ИТ-инфраструктурой

По результатам опроса определились три группы респондентов: те, кто уже пользуются услугами КЦОДов; те, кто знают об их существовании, но еще не используют; те, кто пока не знают о подобных сервисах. Респонденты говори ли о том, какие сложности в работе с их ИТ-инфраструктурой возникают чащевсего (табл. 3). Помимо этого, мы задали вопросы о том, какие факторы играют главную роль при выборе поставщика услугКЦОДа. Большинство опрошенных указало в качестве ключевых факторов цену (73 %) и круглосуточную доступность ЦОДа (61 %) (табл. 4).

Необходимые изменения в уровне оказания услуг КЦОДов В ходе исследования был задан также уточняющий вопрос о том, что именно на данный момент не устраивает клиентов КЦОДов. Все респонденты отметили, что прежде всего это существующие каналы связи в дата-центрах: пользователям хотелось бы иметь доступ к более широким и стабильнымканалам доступа в Интернет. Помимо этого, 45 % указали на навязывание избыточных услуг. Также почти половина опрошенных указали на высокую стоимость сервисов, медленную реакцию технической поддержки и отсутствие круглосуточного доступа. В целом же все проблемы, озвученные в рамках опроса, получили подтверждение у респондентов.

|

Основные проблемы с собственной ИТ-инфраструктурой |

Уже пользуются |

Знают об услугах ЦОД, но пока не пользуются |

Не знают об услугах ЦОД |

|

Нехватка ИT-мощностей |

40% |

30% |

43% |

|

Проблемы с ИT-персоналом. Нехватка специалистов |

33% |

21% |

30% |

|

Проблемы с ИT-персоналом. Отсутствие квалификации |

30% |

23% |

26% |

|

Большие сроки внедрения новых приложений |

30% |

17% |

23% |

|

Избыточность и дублирование ИT-систем |

22% |

9% |

12% |

|

Противоречивость систем и информации |

21% |

17% |

13% |

|

Сложность интерфейсов ИТ-сервисов |

21% |

13% |

18% |

|

Потеря данных загруженных в ИТ-сервис |

18% |

8% |

20% |

|

Функционал ИТ-сервисов не соответствует бизнес-задачам |

16% |

9% |

9% |

|

Проблемы с ИT-персоналом. Раздутый штат |

6% |

2% |

4% |

|

нет проблем |

3% |

14% |

6% |

Полную версию исследования можно приобрести, написав запрос по адресу: sales@mediagrus.ru. Стоимость отчета составляет 80 тыс. руб. за печатную версию и 75 тыс. руб. — за электронную.

Полная информацию об иследованиях агенства здесь

Оглавление

Список диаграмм.. 3

Список таблиц. 5

1. Введение. 7

1.1. Цели и задачи исследования. 7

1.2. Методология и источники. 7

2. Макроэкономические показатели. 9

2.1. Оценка числа компаний малого, среднего и крупного бизнеса в УФО.. 9

2.2. Оценка числа компаний малого бизнеса. 12

2.3. Оценка числа компаний среднего бизнеса. 15

2.4. Оценка числа компаний крупного бизнеса. 17

2.5. Оценка распределения компаний малого и среднего бизнеса по сферам деятельности. 20

3. Анализ рынка УФО по услугам colocation, dedicated, VPS, IaaS. 35

3.1. Предложение на рынке ЦОД.. 35

3.2. Уровень спроса на услуги. 42

3.3. Основные пользовательские сегменты услуги. 45

3.4. Конкуренция на рынке ЦОД.. 47

3.5. Услуга «VPS». 47

3.6. Услуга «dedicated». 49

3.7. Услуга «colocation». 50

3.8. Поюнитная аренда. 51

3.9. Аренда стоек. 51

3.10. Услуга «IaaS». 52

3.11. Анализ деятельности российских игроков по услугам colocation / dedicated / VPS / IaaS. 54

3.12. Перечень игроков. 54

3.13. Краткая информация. 56

3.14. Общие сведения. 59

3.15. Услуги. 61

3.16. Тарифы.. 63

4. Результаты опроса пользователей Уральского федерального округа и потенциальных потребителей услуг colocation, dedicated, VPS, IaaS. 69

4.1. Описание выборки. 69

4.2. Разработка анкеты.. 71

4.3. Уровень информированности об услугах colocation, dedicated, VPS, IaaS 73

4.4. Использование первичных и вторичных услуг КЦОД.. 76

4.5. Портреты групп целевых аудиторий. 83

4.6. Значимые характеристики КЦОД.. 86

4.7. Ценовой анализ услуг. 89

4.8. Мотивация к приобретению услуг. 91

4.9. Необходимые изменения. 92

4.10. Ценообразование услуг colocation, dedicated, VPS и IaaS. 93

5. Выводы.. 96

6. Приложение 1. 100

6.1. Анкета потенциального пользователя услуг ЦОД.. 100

6.2. Анкета текущего пользователя услуг. 105